BlackRock et Larry Fink : fondés de pouvoirs des actionnaires

La cérémonie décernant le « Picsou d’or » a eu lieu le 13 octobre dernier, à l’initiative du député François Ruffin, du journal Fakir et du syndicat des journalistes SNJ-CGT. Notre chroniqueur éco Bernard Marx refait le match dans une série de portraits des superprofiteurs nominés.

BlackRock, créé en 1988, est progressivement devenu le plus gros investisseur financier du monde avec 8.500 milliards de dollars d’actifs sous gestion (compte tenu de la baisse du cours des actions au deuxième semestre de cette année). Ces fonds, dont il gère les placements, proviennent principalement des fonds de retraite par capitalisation, des assurances, et des épargnants. Sa plate-forme d’intelligence artificielle Aladdin serait utilisée pour la gestion de 20.000 milliards d’actifs. Son PDG, Laurence Fink, est classé par le magazine Forbes 2258ème fortune au monde (1 milliard de dollar) et 28ème au classement des personnes les plus puissantes du monde (classement 2018).

LIRE AUSSI SUR REGARDS.FR

>> Rodolphe Saadé (CMA CGM) : l’autre champion des superprofits

>> Patrick Pouyanné, Total Kombat

>> Bernard Arnault (LVMH) : la France sous l’emprise du luxe

Ils cochent les cases suivantes :

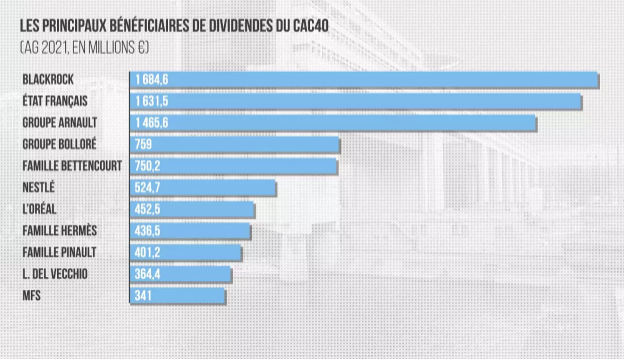

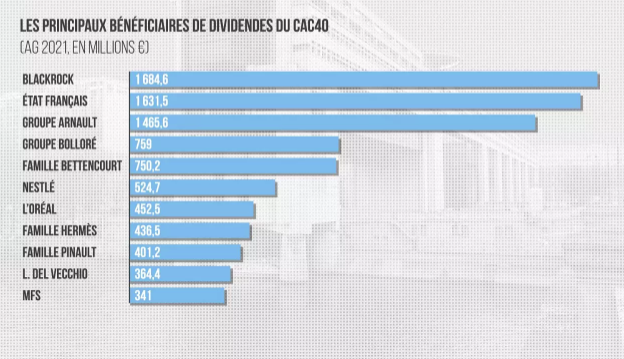

- Quatrième plus gros actionnaire et premier bénéficiaire des dividendes du CAC 40. Les nouvelles grandes familles françaises sont les plus gros actionnaires du CAC 40. Mais en concentrant le tir sur l’entreprise dont elles sont l’actionnaire principal, la famille Arnault est le premier actionnaire du CAC 40 avec un poids de 6,9% concentré sur LVMH. Elle est suivie par les familles Hermès (3,5%) et Bettencourt-Meyers de L’Oréal (3,2%). BlackRock vient juste après avec au moins 2,4% (la capitalisation totale du CAC 40 était de 2137 milliards fin 2021), réparti en un plus gros nombre d’entreprises. Soit à peu près autant que l’État français. BlackRock est cité comme actionnaire dans la moitié des rapports annuels des entreprises du CAC 40. Il détient plus de 9% de la Société Générale et de Teleperformance. Autour de 6% de TotalEnergie, de BNP Paribas, de Sanofi, de Safran, de Danone, de Schneider Electric, de Worldline. Plus de 5% d’Orange, d’AXA, de Cap Gemini, de Carrefour, d’Engie, de Legrand, de Michelin, de Pernod Ricard, de Publicis, de Véolia. Entre 4 et 5% de Renault, d’EssilorLuxottica, de Vinci. BlackRock est en quelque sorte le leader des fonds d’investissements en France pour la propriété du capital des grandes entreprises.

Selon l’Observatoire des multinationales, BlackRock est devenu en 2021 le premier bénéficiaire des dividendes versés par les entreprises du CAC 40 avec 1,7 milliards sur 51.

- Grand commis de la valeur actionnariale. Les fonds d’investissements en général, BlackRock en particulier, ont tenu un rôle de premier plan dans la financiarisation du capitalisme et l’affirmation des pleins pouvoirs des actionnaires dans les grandes entreprises. Les gestions et les stratégies des firmes s’articulent autour de la « valeur actionnariale »[[Sur la valeur actionnariale voir notamment Michel Aglietta et alii : Capitalisme. Le temps des ruptures, Odile Jacob, 2019]]. Et ce qui va avec : l’attachement bien rémunéré des directions d’entreprises à cette gestion ; la recherche de rendement à court terme ; la priorité à la compression des coûts salariaux ; la course aux dividendes et aux rachats d’actions. Les crises financières, sociales et écologiques marquent les limites de cette domination et de ce type de croissance. Et BlackRock et Larry Fink prétendent être devenus champions de l’entreprise multidimentionnelle des parties prenantes, de la durabilité, du climat et de la finance verte. Larry Fink publie depuis plusieurs année une « Lettre aux PDG » dans laquelle il prétend prêcher ces vertus. Mais Tartuffe n’est jamais loin. Car dans la vraie vie, ce sont toujours la financiarisation et les critères de la valeur actionnariale qu’il continue de faire prévaloir.

- Influenceur d’Emmanuel Macron. La connivence a commencé dès 2016 selon Le Monde. Depuis les « raouts » pour vanter la politique « d’attractivité de la France » auprès des grands investisseurs internationaux , c’est-à-dire la baisse de la fiscalité sur le capital et sur les bénéfices. Jusqu’à la participation aux réformes de la loi Pacte pour relancer l’épargne retraite en France à la faveur de la réforme des retraites. En passant par les annonces de Jean-François Cirelli, président des filiales France, Belgique et Luxembourg de BlackRock… et sa promotion dans l’ordre de la légion d’honneur.

Jean-François Cirelli : « BlackRock va investir davantage en France » https://t.co/x1MUs1lpso pic.twitter.com/cCv3fh2jtC

— Les Echos (@LesEchos) June 22, 2018

- Influenceur de la Commission européenne. Le lobbying de BlackRock auprès des Institutions européennes est mené à une échelle industrielle. 30 millions d’euros dépensés chaque année. BlackRock et les 23 groupes auxquels il appartient ont collectivement répondu à 22 consultations publiques de l’UE sur la « finance durable ». En 2020, c’est BlackRock qui a été choisi par la Commission européenne, comme conseil, pour l’élaboration d’un rapport sur l’intégration des critères environnementaux et sociétaux (ESG) dans les règles de supervision des banques. Les conflits d’intérêt de BlackRock sur le sujet était tellement évident que la médiatrice de l’Union europénne a dénoncé cette attribution. Le rapport de BlackRock a été très largement repris par la Commission. Pour aboutir à une stratégie défaillante de la Commission en matière de finance durable.

- Tartuffe de la lutte contre le changement climatique. BlackRock et Larry Fink ont annoncé en janvier 2020 vouloir faire de l’investissement durable sa « norme en matière d’investissement ». « Le changement climatique constitue désormais un facteur déterminant dans les perspectives de long terme des entreprises ». Mais l’écart entre les paroles et les actes est resté abbyssal : en 2021, « BlackRock et Vanguard Group se sont engagés à devenir des « Net-Zero Asset Managers » en mars – puis ont voté POUR l’écrasante majorité des administrateurs des principales entreprises américaines qui exacerbent la crise climatique ».

.@BlackRock @Vanguard_Group pledged to become “Net-Zero Asset Managers” in March – then voted FOR the overwhelming majority of directors at key US companies exacerbating the climate crisis. https://t.co/JghJreBiBt

— Majority Action (@majorityact) October 14, 2021

À partir de quoi en 2022, avertit Le Monde, « BlackRock fait un pas en arrière » en matière de changement climatique : « le plus gros gérant d’actifs au monde prévient qu’il va réduire son soutien aux résolutions d’actionnaires proclimat lors des assemblées générales annuelles, notamment en raison de la guerre en Ukraine ». Plus prosaiquement BlackRock défend énormes actifs détenus directement ou indirectement dans les énergies fossiles y compris dans le charbon. Et comme l’expose assez crûment Larry Fink dans une récente interview aux Échos, il a bien l’intention de profiter à plein des perspectives de profits et de dividendes ouvertes dans ces secteurs du fait de la guerre russe en Ukraine.

De quoi expliquer l’obtention du Picsou d’Or par Larry Fink et BlackRock.